Eine Flottenversicherung sichert Ihr Unternehmen gegen zusätzliche Kosten ab.

Kfz-Flottenversicherung:

bietet optimalen Schutz

für Ihren Fuhrpark

Inhaltsverzeichnis

KFZ-Flottenversicherung:

bietet optimalen Schutz

für Ihren Fuhrpark

Die Flottenversicherung ab 20 Fahrzeugen, die wirklich passt

Sichern Sie mit nur einem Vertrag Ihren gesamten Fuhrpark mit allen Fahrerinnen und Fahrern ab: Mit einer Kfz-Flottenversicherung sind Profis sicher unterwegs und Ihr Fuhrpark ist zuverlässig geschützt gegen die finanziellen Folgen von Unfällen oder Diebstahl. Entdecken Sie, wie Ihr Fuhrpark von unseren individuellen Flottenversicherungslösungen in Kombination mit dem AFC Schadenmanagement profitiert!

Der Flottentarif umfasst die gesetzlich vorgeschriebene Kfz-Haftpflichtversicherung.

Individuell ist die Kfz-Flottenversicherung um eine gewerbliche Teilkaskoversicherung oder eine Vollkaskoversicherung für Firmen erweiterbar.

AFC bietet die KfZ-Flottenversicherung ausschließlich kombiniert mit Schadenmanagement und optional Risikomanagement von AFC an – denn nur so können Sie in vollem Umfang von unseren Vorteilen profitieren.

Sachschäden

Personenschäden

Elementarschäden

Großschäden und mittelgroße Schäden

Sie können Ihren Vertrag darüber hinaus mit zusätzlichen Leistungen ergänzen, die individuell auf Ihren Fuhrpark zugeschnitten sind – etwa mit Bremsbruch, Gefahrengut oder Dienstreise-Kasko.

AFC findet auf Grundlage historischer Schadendaten und durch die Analyse der Risikofaktoren die optimale Versicherungslösung für Ihre Flotte.

Wie profitieren Fuhrparks von einer Flottenversicherung?

Mit einer Kfz-Flottenversicherung profitieren Sie als Fuhrparkmanagerin oder Fuhrparkmanager von geringerem Verwaltungsaufwand: Mit nur einem Rahmenvertrag versichern Sie Ihre gesamte Flotte. Zudem ist die Flottenversicherung für Ihr Unternehmen in der Regel deutlich günstiger als einzelne Versicherungs-Policen.

Die Vorteile einer Flottenversicherung im Überblick:

Weniger

Verwaltungsaufwand

Weniger Verwaltungsaufwand.

Mehr

Kostentransparenz

Mehr Kostentransparenz.

Feste

Ansprechpartner

Feste Ansprechpartner für alle Fuhrparkprobleme.

Fuhrpark-

Schadensquote

Fuhrpark- statt Kfz-basierte Schadensquote: Der Beitragssatz wird vom Schadenverlauf des gesamten Fuhrparks bestimmt.

Geringere

Kosten

Je mehr Fahrzeuge, desto günstiger kann die durchschnittliche Prämie pro Wagen ausfallen - abhängig vom Schadenverlauf der Flotte.

Welche Vorteile bietet AFC bei Flottenversicherungen?

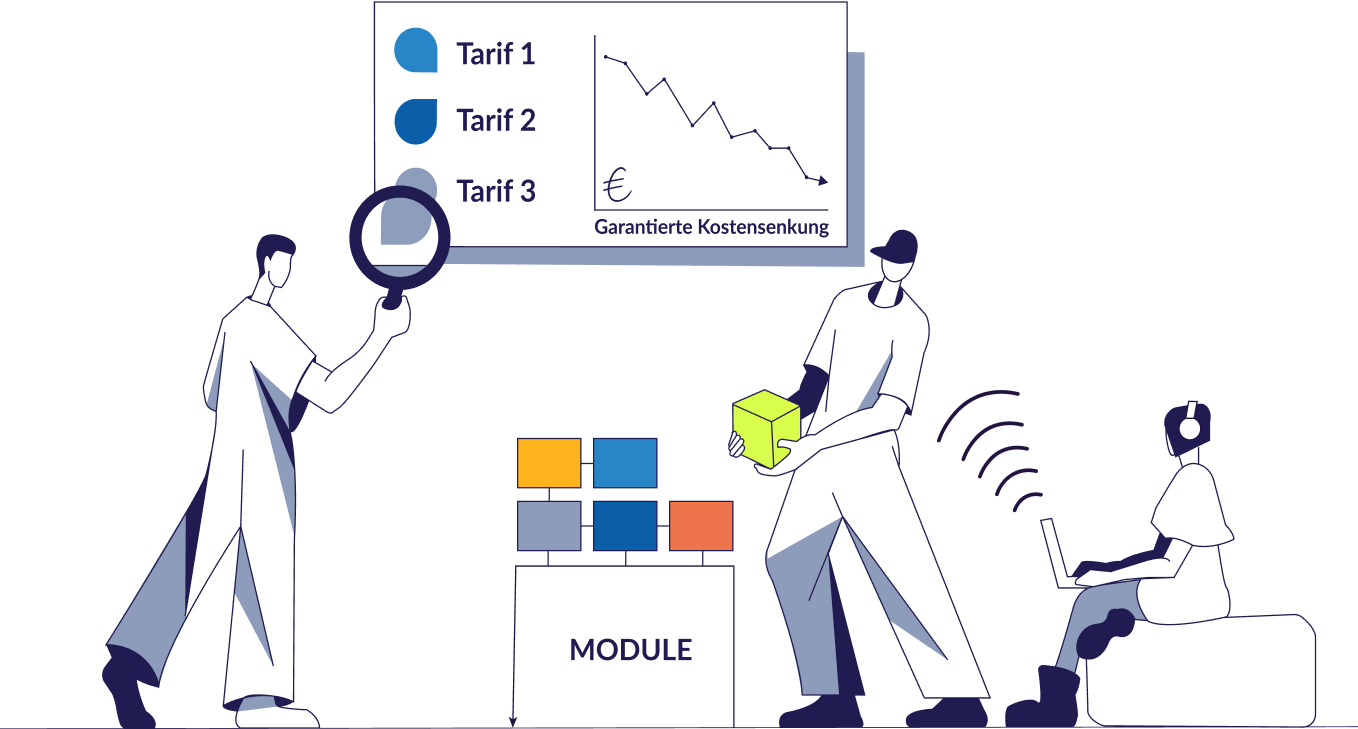

Schlagen Sie mit AFC neue Wege bei der Flottenversicherung ein und stoppen Sie die stetig ansteigenden Versicherungskosten für Ihren Fuhrpark. Mit unserer vollintegrierten Lösung PRIME haben wir das Versicherungs-, Schaden- und Risikomanagement völlig neu gedacht. Unser Ziel: Der Mobilität Ihrer Flotte soll nichts im Weg stehen.

Mit PRIME bietet AFC eine vollintegrierte Lösung, die Schaden- und Risikomanagement sowie Versicherung verzahnt.

Über das Schadenmanagement erhobene und per KI ausgewertete Daten bilden dabei die Grundlage für ein effektives und vorausschauendes Risikomanagement. Das Ergebnis: Risiken werden gezielt reduziert, die Sicherheit der Fahrenden steigt und die Kosten im Fuhrpark sinken nachhaltig.

Effiziente Versicherungssteuerung durch die Integration von Schäden ins Versicherungssystem

Versicherung echter Risiken statt Frequenzschäden

Senkung der Schadenquote und der Versicherungsprämie durch Risikomanagement

Innovative Versicherungsmodelle wie das Vorausrabatt-Modell

Das Ergebnis: Kosten werden nicht innerhalb des Fuhrparks verschoben, sondern wirklich nachhaltig gesenkt.

Welche Effekte haben moderne Eigentragungsmodelle für Ihre Flotte?

Mit der Kaskoprämie zahlen Kundinnen und Kunden nicht nur die Versicherung, sondern auch Verwaltungskosten, Courtage und nicht zuletzt die Versicherungssteuer. Je höher die Prämie, desto höher fallen diese zusätzlichen Kosten aus. Daher sollten sogenannte Frequenzschäden wie beispielsweise

Glasschäden

Streifschäden

Kollisionsschäden

so gut wie möglich in die Eigentragung genommen werden. Dies lässt sich durch eine Erhöhung der Selbstbeteiligung oder aber durch praktische, moderne Eigentragungsmodelle lösen, wie AFC sie Ihnen bietet.

Vorausrabatt-Modell: Neue Wege für ein besseres Versicherungs- und Risikomanagement

Die Versicherungsprämien steigen - wir suchen nach nachhaltigen Lösungen: Das Vorausrabatt-Modell ist unsere Antwort auf die aktuellen Herausforderungen in der Kfz-Flottenversicherung. Dieses Modell kombiniert unser Schaden- und Risikomanagement mit aktivem Underwriting.

Was bedeutet Vorausrabatt-Modell?

Das von AFC gemeinsam mit Versicherungspartnern entwickelte Vorausrabatt-Modell basiert auf Bedarfsprämien und der aktiven Verwaltung von Eigentragungsbeiträgen durch AFC. Nach Ablauf der Laufzeit eines Versicherungsjahres werden diese entweder an Ihren Fuhrpark ausgezahlt oder für die nächste Periode angerechnet.

Ein Rabatt von etwa 20 % wird in die jährliche Nettoprämie einberechnet.

Dieser Rabatt kann genutzt werden, um Schäden selbst zu bezahlen, statt sie dem Versicherer zu melden.

AFC steuert diesen Prozess.

Eine Schadensquote von 70 % ist das Ziel.

Ihr Vorteil als Kunde: Finanzielle Planbarkeit und eine starke Verhandlungsposition beim Neuverhandeln von Versicherungsprämien.

Welches Sparpotenzial bietet Ihnen AFC bei Kfz-Flottenversicherungen?

Senken Sie die Kosten in Ihrem Fuhrpark um bis zu 30 Prozent: Mit der AFC-Lösung aus einer Hand können Sie nicht nur die Prämien für die Flottenversicherung gezielt reduzieren. Die Verzahnung von Versicherung, Risikosteuerung und aktivem Schadenmanagement eröffnet weitere Einsparpotenziale. Darüber hinaus profitieren Sie und Ihre Fahrerinnen und Fahrer von unserem Plus an Service.

Warum Flotten mit AFC versichern?

AFC ist als unabhängige Unternehmensgruppe heute einer der größten Anbieter von digitalem Schaden-, Reparatur- und Risikomanagement sowie Versicherungslösungen. Wir stehen seit 1998 für innovative Lösungen rund um den Fuhrpark unserer Kundinnen und Kunden. Als Spezialisten für Schaden- und Risikomanagement sowie Flottenversicherungslösungen bieten wir Ihnen umfassenden Service und senken gleichzeitig Ihre Kosten.

Gilt die Flottenversicherung bei AFC auch für Elektrofahrzeuge?

AFC hat sich als Spezialist für Flottenversicherungslösungen frühzeitig mit dem Thema E-Mobilität beschäftigt und individuelle Lösungen entwickelt, die die besonderen Risiken abdecken und umfassende Service-Leistungen im Schadenfall bieten. Unsere All-Risk-Versicherung ohne kompliziertes Kasko-System deckt den Großteil der Schäden ab, die an Elektrofahrzeugen in einer Firmenflotte auftreten können – inklusive Pannenhilfe bei leergefahrenem Akku oder wenn Zubehör wie Ladekabel und Ladekarte gestohlen wurden.

97 %

Weiterempfehlungsrate

| KFZ-FLOTTENVERSICHERUNG | Eine Kfz-Flottenversicherung kann ausschließlich von Unternehmen mit drei oder mehr Firmenfahrzeuge abgeschlossen werden. Sie deckt mit nur einem Vertrag den gesamten Fuhrpark mit allen Fahrerinnen und Fahrern ab. |

| FUNKTIONSWEISE | Der Flottentarif umfasst die gesetzlich vorgeschriebene Kfz-Haftpflichtversicherung und kann individuell erweitert werden. |

| VORTEILE FÜR FLOTTENVERANTWORTLICHE | Das Fuhrparkmanagement profitiert von weniger Verwaltungsaufwand, mehr Kostentransparenz, festen Ansprechpartnern und einer Fuhrpark- statt Kfz-basierten Schadensquote. |

| AFC FLOTTENVERSICHERUNG | AFC bietet mit PRIME maßgeschneiderte Versicherungslösungen, die zwischen Frequenzschäden und echten Risiken unterscheiden und so signifikant Kosten sparen. |

| KOSTEN SENKEN MIT AFC FLOTTENVERSICHERUNG | AFC ermöglicht Kosteneinsparungen von bis zu 30 % durch gezieltes Reduzieren der Versicherungsprämien und das Nutzen weiterer Einsparpotenziale im Fuhrpark. |

Was ist eine Flottenversicherung?

Die Flottenversicherung schützt den gesamten Fuhrpark inklusive aller Fahrer. Der Flottentarif umfasst die gesetzlich vorgeschriebene Kfz-Haftpflichtversicherung und kann individuell um eine gewerbliche Teilkaskoversicherung oder eine Vollkaskoversicherung für Firmen erweitert werden. Die Versicherung per Flottentarif ist nur für gewerblich genutzte Fahrzeuge möglich. Private Flottenversicherungen gab es vereinzelt in der Vergangenheit, diese sind jedoch nicht mehr üblich.

In einer Flottenversicherung sind prinzipiell die gleichen Schäden wie in einer privaten Kfz-Versicherung abgedeckt. Darüberhinaus bieten Flottenversicherer neben der PKW-Flottenversicherung weitere Leistungen an, die speziell auf die individuellen Bedürfnisse des Fuhrparks zugeschnitten sind.

Was sind die Vorteile einer Flottenversicherung?

Flottentarife bieten gegenüber Einzeltarifen etliche Vorteile für Ihren Fuhrpark. Mit nur einem Vertrag sichern Sie Ihren gesamten Fuhrpark mit allen Fahrern ab. Das ist nicht nur günstiger, sondern erspart Ihnen vor allem eine Menge Arbeit. Auch Neuanschaffungen sind in einem Rahmenvertrag von Anfang an mitversichert. Nachteile einer Flottenversicherung im Vergleich zu Einzeltarifen bestehen für Sie nicht.

Wer kann eine Kfz-Versicherung für seine Flotte nutzen?

Eine Kfz-Flottenversicherung kann in der Regel nur mit einem Gewerbe abgeschlossen werden. Privat ist eine Flottenversicherung nicht möglich. Die Mindestanzahl, um einen Kfz-Versicherung-Flottentarif zu nutzen, liegt bei drei Fahrzeugen. In der Regel wird diese Kfz-Versicherung jedoch vor allem für einen großen Fuhrpark ausgewählt, da die Kfz-Flottenversicherung im Vergleich viel Arbeit und Kosten spart.

Welche Schäden deckt die AFC Flottenversicherung ab?

Flottenversicherungen basieren auf den Allgemeinen Bedingungen für die Kraftfahrtversicherung (AKB). Diese werden dann um Deckungsbausteine erweitert, die dem spezifischen Risiko Ihrer Flotte entsprechen. Unsere Flottenversicherung deckt mit der Kfz-Haftpflicht grundsätzlich alle Schäden ab, die Ihre Firmenfahrzeuge gegenüber einem Dritten verursachen. Darüber hinaus erstellen wir individuelle Deckungskonzepte – maßgeschneidert für den Bedarf Ihrer Flotte.

Welche Deckungselemente Sie brauchen, hängt von verschiedenen Faktoren wie dem Alter und Risikoprofil Ihres Fuhrparks ab – sowie dem Absicherungsbedürfnis Ihres Betriebs. Unsere Fachleute klären auf Basis einer elektronischen Auswertung ihrer individuellen Daten ab, was beispielsweise im Hinblick auf eine Glasbruch-Versicherung, eine Hagelschaden-Versicherung oder eine Marderschaden-Versicherung sinnvoll ist.

Ist die Internationale Versicherungskarte für Kraftverkehr im Flottentarif enthalten?

Die Internationale Versicherungskarte für Kraftverkehr – besser bekannt als grüne Versicherungskarte oder grüne Karte – wird bei einer Auslandsreise mit dem Fahrzeug in einigen Ländern benötigt. Mit der grünen Karte wird die Gültigkeit des bestehenden Versicherungsschutzes nachgewiesen. Für über AFC versicherte Fahrzeuge kann die Grüne Versicherungskarte jederzeit kostenlos angefordert werden.

Umfasst der Flottentarif auch eine Marderschaden-Versicherung?

Ja, auch Marderbiss-Schäden sind im Rahmen einer Flottenversicherung bei AFC abgedeckt. Bei einem Marderbiss übernimmt die Teil- oder Vollkaskoversicherung die finanziellen Schäden. Allerdings sind je nach Tarif unter Umständen nur die direkt vom Marder verursachten Schäden abgesichert. Das bedeutet, es wird nur für den Austausch oder die Reparatur der beschädigten Teile gezahlt. Folgeschäden dagegen sind nicht abgedeckt.

Zahlt die Flottenversicherung bei Hagelschaden?

Für einen Hagelschaden und sonstige Unwetterschäden an Fahrzeugen kommen die Teilkasko- und die Vollkaskoversicherung auf. Abgedeckt über die Teilkasko und die Vollkasko sind Schäden am Blech, am Lack, an den Scheiben und im Fahrzeuginnenraum. Bei einer Teilkaskoversicherung muss die vereinbarte Selbstbeteiligung bei einem Hagelschaden getragen werden. Auf den Schadenfreiheitsrabatt hat die Meldung eines Hagelschadens keine Auswirkung, die Versicherungsprämie für die Flottenversicherung steigt also nicht.